市面上不少科普宣称期权就是“不爆仓的期货”,称其“亏损有限,收益无限”。

实际情况当然没有这么简单美好,虽然表面上期权风险小,但其规则也更为复杂,让不少交易者望而却步。

“玩合约一个月亏完,你起码弄明白了规则;玩期权三个月亏完,规则是啥你都还没整明白。“投资者挪揄说。

那么究竟怎么进行期权交易?如何看清风险,计算收益?

本文 Odaily星球日报将通过模拟盘操作,和人话举例,为您一一解答。相信认真读完这篇文章,大家会对数字货币期权交易规则有一个清晰的入门理解。

在此也提示,请广大投资者注意控制风险,理性投资。

期权是什么?

期权(Options)是一种在未来某个时间可以行使的权利,期权的买方向卖方支付一定数额的期权费后,就获得这种权利:在未来某个时间内以一定的价格买入或卖出一定数量的标的资产,这就是期权交易。

上述是传统金融对于期权的定义,小白用户看完一定一脸蒙圈。

下面,我举个例子帮助大家理解。

现在比特币价格是 7000 美元,韭菜小秦预计一个月后会涨到 1 万美元。由于手头上只有 100 美元,买现货嫌收益太少,做多期货合约又怕爆仓血亏,于是选择了期权交易。

小秦和老王联系签订了一份合同,规定一个月后可以用 7500 美元的价格买一个比特币。为了证明这份合同有效,小秦给了卖家 50 美元作为定金。

一个月后,比特币价格真的达到了 1 万美元,小秦可以支付 7500 美元履行合同,随后卖出到手的比特币。刨除成本,小秦赚了 10000-7500-50=2450 美元。

另一种情况是,一个月后,比特币价格还是 7000 美元,此时小秦如果执行合同,则需要花费 7500 美元(远高于市场价)才能买来 1 个 BTC,必然血亏。他可以选择不执行合同,损失的只有定金 50 美元。

在这里,期权的三个优势便体现出来了:收益率高、损失较小且不会「爆仓」。

按照收益率计算,小秦的收益率为 (2450-50)/50*100%=4800%。即使没有履行合同,最后亏损也只有 50 美元。

另外,过去一个月中,即便比特币先跌到 1000 美元再反弹到 1 万美元,小秦的合同依然是有效的,不会「爆仓」。但如果是比特币期货,则已经在跌穿时爆仓了,后面的反弹对小秦也没有意义。这就是许多解读中强调的期权“不会爆仓”。

上面的案例中,其实涉及到了期权的几个概念:

- 合同中约定的 7500 美元,在期权中被称为「执行价格」,一般用大写字母 K 表示;

- 定金 50 美元,也是小秦的成本,被称为「期权费」或「标记价格」,用小写字母 f 表示;

- 合同的有效期 1 个月,被称为「到期日」或「期限」,用大写字母 T 表示;

- 一个月后最后 BTC 的实际价格,被称为「交割价格」,用大写字母S;

- 最后小秦履行合同,在期权中被称为「行权」。

期权产品一般有两种:看涨期权与看跌期权。上述案例中,小秦买的就是看涨期权。如果小秦对市场长期看跌,则需要购买看跌期权。

把上述例子反过来,也就是,小秦认为价格会跌到 5000 美元,于是跟老王约定买了一份执行价格是 6000 美元的看跌期权,期权费是 50 美元。到期后比特币跌到 5000 美元,小秦的收益是 6000-5000-50= 950 美元;如果到期没有跌下 6000 美元,小秦可以不履行合同,50美元直接归属老王。

在前面的看涨期权案例中,相信大家也发现了一个问题:如果在未来一个月内,比特币提前先涨到 1 万美元,为了防止价格下跌,小秦能不能提前履行合约(行权)?

这里就涉及到两种不同的期权形式:欧式期权以及美式期权。

简单而言,欧式期权只要到期日那天那点才可以行权,美式期权到期日之前的任意时间都可以行权。目前,OKEx 等交易平台的期权交易都是欧式期权,这也意味着小秦不能提前行权。

如何玩转期权?(实操讲解)

看完前面小秦的故事,相信你对期权有了一个初步的了解,下面进入我们的实操篇。在这一环节中,我们将结合 OKEx 的模拟盘,并介绍几种适合小白的期权交易策略。

1. 买入期权,到期行权

如果用户对未来比特币价格看涨(看跌),可以选择买入看涨期权(买入看跌期权),并在未来某个时间点行权。目前提供的期权期限分为三种:当周、次周、季度。

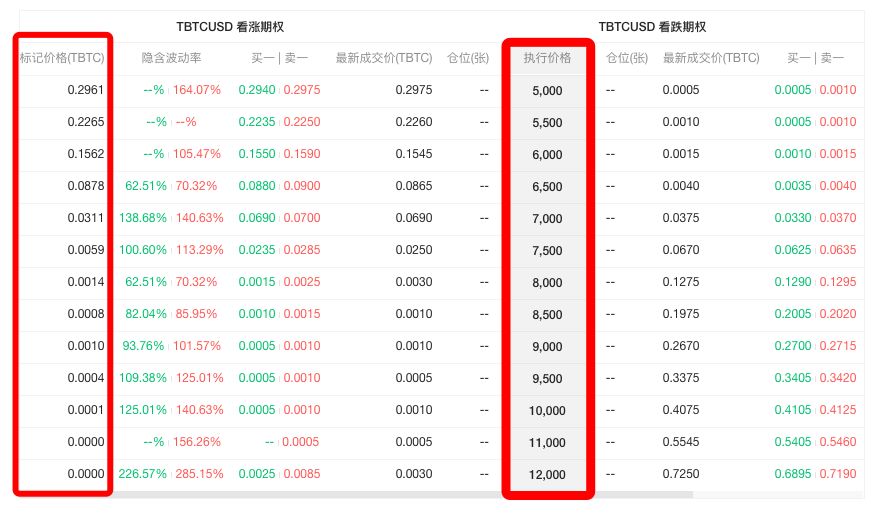

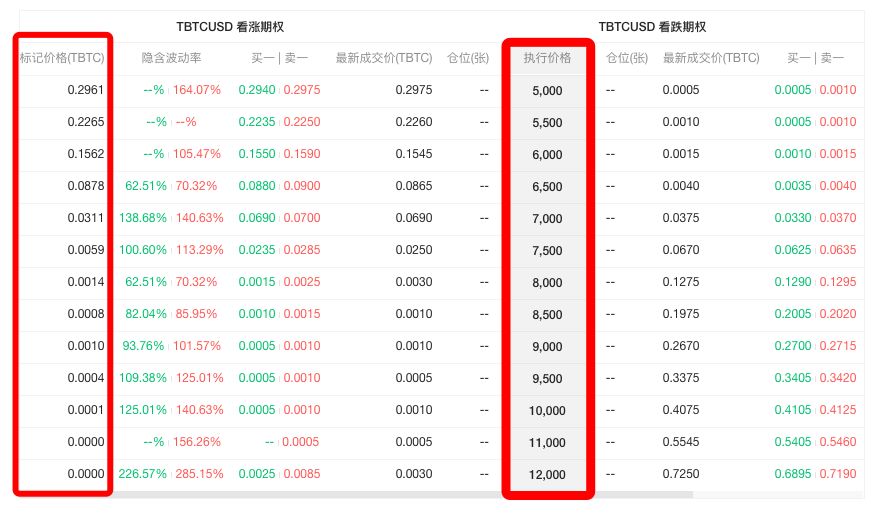

我们以当周看涨期权为例,模拟盘上会出现好几个不同执行价格的看涨期权(如下图所示),又该怎么选呢?

(当周看涨期权)

实际上,买入看涨期权用户最后的收益是:交割价格-执行价格-期权费(标记价格)。交割价格是不确定的,要想收益最大化,行权价格和期权费都应该越小越好。

但是,通过观察我们发现,执行价格越低,期权费越高,很难同时平衡。

这是因为期权费受到多种因素影响,主要的因素就是剩余行权时间以及现货价格:剩余时间越长,期权费越高;现货与执行价格相差越小,期权费越高。

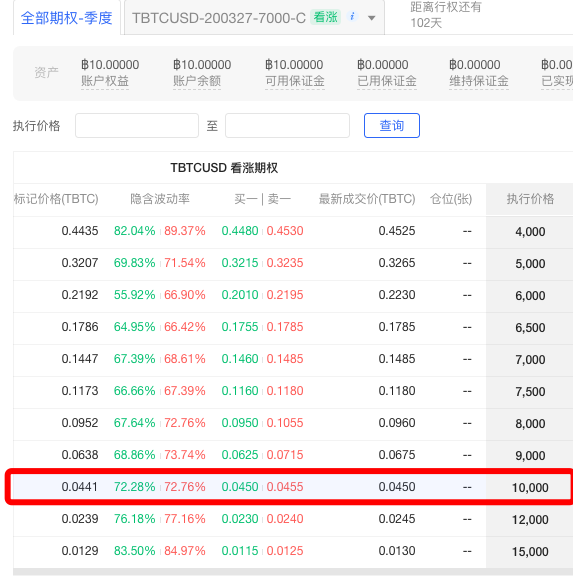

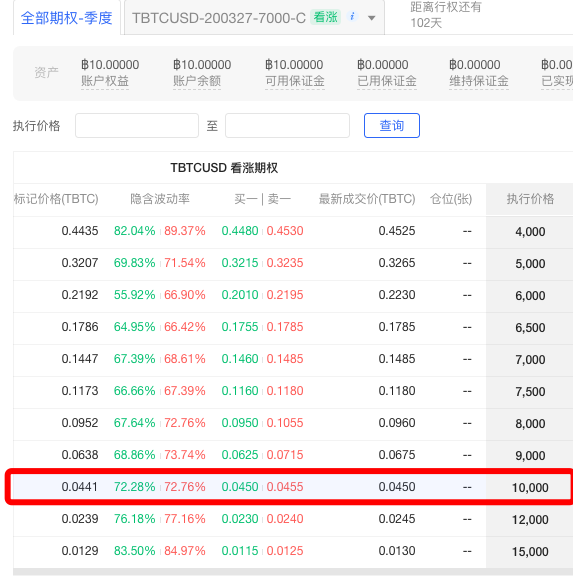

举个例子:目前 BTC 价格是 7100 美元,在当周看涨期权中,7500 美元执行价格的期权费是 0.0059 BTC,而 10000 美元执行价格的期权费是 0.0001 BTC。但在季度看涨期权中, 10000 美元执行价格的期权费是 0.0441 BTC。

也就是说,当你选择的期权风险越大,即时间短、价格预期差高时,期权费越低;当你选择风险相对小的期权,即时间长、价格预期差低时,期权费就更高。

(季度看涨期权)

当然,高风险也对应着可能的高收益,很多人购买期权可能也会有“以小博大”的心理。

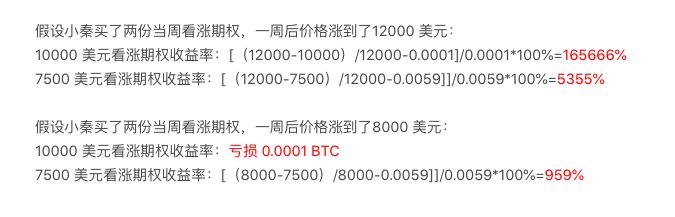

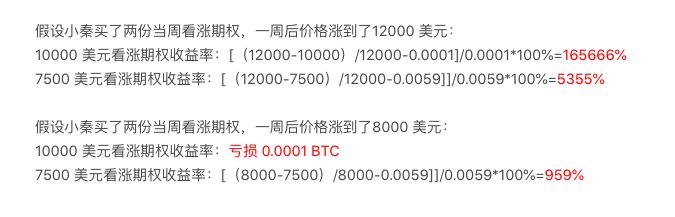

我们来实际对比一下,假设购买 10000 美元的 BTC 看涨期权和 7500 美元的 BTC 看涨期权,如果 BTC 真的大涨,二者收益如下所示:

综上所述,选择期权时要综合考虑投入成本以及未来上涨的可能性。

综上所述,选择期权时要综合考虑投入成本以及未来上涨的可能性。

话说回来,虽然“以小搏大”的收益率很高,但其发生亏损的概率也更高,还是要谨慎控制风险,理性投资。

2. 买入期权,中途转手卖出

前文我们已经说过了,包括 OKEx 在内的多个期权平台都是欧式期权,必须在特定时间才能行权。

那么问题又来了,一定要等到行权时间或价格达到既定值才能获得收益吗?

实际上,投资者可以在到期日来临前,提前卖出手中的期权获利。

举个例子,小秦买了当周 10000 美元的看涨期权,付出的期权费是 0.0001 BTC。未来两天,比特币上涨到 8000 美元,此时当周 10000 美元看涨期权的期权费也上涨到 0.003 BTC。小秦此时可以提前卖出手中的期权给别人,收益率是 2900%。即便后面没有涨到 10000 美元,依然高倍获利;但如果小秦始终拿着这份期权等到行权时间,价格没有涨至 10000 美元,最后反而会亏损 0.0001 BTC。

这种交易方式,也是期权市场中较为常见的方式,可以将其类比为期货交易中的“平仓”。

3. 做期权卖方,只赚期权费

前文中的案例,都是以买方角度进行的。实际上,期权交易与期货交易类似,也有买卖双方,只不过期权有四种形式:

无论是看涨期权还是看跌期权,卖方都是期权履约的重要保证对象。前文的小秦所赚到的钱,就是来自于卖方向交易所提供的保证金。

卖方的回报则是,无论小秦最后是否行权,都能获得小秦支付的期权费。

也就是说,卖方的盈利是有限的,赚取的只有买方支付的期权费;亏损的话,则要承担全部保证金强制平仓的风险。

那么为什么还有人愿意做卖方呢?

我们以当周 10000 美元的看涨期权为例。如果老王选择做卖方,最后价格没有涨到 10000 美元,老王就赚了 0.0001 BTC;老王同时跟 100 人交易,总的收入就是 0.01 BTC。为什么老王敢这么做,因为老王觉得周内暴涨的可能性太小。

做期权卖方,同样需要兼顾风险与收益。在震荡行情下,与现货价格偏差越大,风险越小。

“做交易嘛,盈亏比只是一部分,胜率也很重要。真实市场情况是,卖方的胜率很高,有 80% 的胜率。因为市场大部分时候,都是横盘的。”OK 研究院创羽告诉Odaily星球日报。

4. 依托期权费进行套利

期权需要缴纳期权费(标记价格),也有人盯上了这块蛋糕,依托期权费进行套利。

前文已经说过,标记价格受剩余行权时间以及现货价格影响,交易所也会显示标记价格,可以将其视作合理价格。

但实际上,标记价格还会受市场影响。在现货价格没有变化的情况下,由于期权深度不够,出现超买或者超卖时,标记价格都会偏离正常价格。如下所示:标记价格是 0.0002 BTC,但买一和卖一的价格都远远高于这一价格,出现超买。

此时卖方可以按照 0.0005 BTC 的价格卖出期权,等价格最后回归正常水平 0.0002 BTC 时再买回来自己卖出的期权(相当于平仓)。一来一回,赚了 150%。

此时卖方可以按照 0.0005 BTC 的价格卖出期权,等价格最后回归正常水平 0.0002 BTC 时再买回来自己卖出的期权(相当于平仓)。一来一回,赚了 150%。

即便最后价格没有回落,由于这是当周合约,行权价格为 9500 美元,比特币从 7100 上涨到这一水平的概率不高,亏损风险很小,但你赚到的期权费却翻了一倍以上。

同理,当出现超卖情况,可以先买,等期权价格回归正常水平再卖出去,赚取收益。

值得注意的是,在深度足够的期权市场,这种情况一般很少出现,如果出现,就是很好的套利机会。

除了上述四种方式,还有一些交易者会将期权与期货结合起来进行对冲,这里就不做过多介绍了。

还有这些期权知识你得知道?

前文介绍了几种期权交易方法,但实际上期权还有一些误区,你需要了解清楚再理性入市。

首先,很多科普文章宣称期权是「亏损有限,收益无限」,投资者需要警惕。

一方面,在期权交易中,期权买方单次亏损确实是有限的(损失期权费),但如果多次交易失误,损失也不在少数。同样的,期权收益也不是无限的,收益当然也是可以计算得出的。

另一方面,期权交易的卖方,收益只有期权费,但却有亏空保证金的损失(即爆仓)。

其次,有声音说:可以通过期权,提前用较小的成本锁住比特币减半后的上涨的利润,这种说法并不严谨。

实际上,目前提供期权交易的 OKEx、JEX 以及 Deribit,最长的期权期限是明年 6 月 26 日。但没有谁能保证在这一时间点来临前,比特币一定会暴涨。如果投入巨额资金,可能会面临损失,请注意防范风险。

当然,参考交割合约的发展,未来期权交易可能会出现永续期权。到那时,投资者也许可以放心地交易了。

再者,与现货以及期货交易相比,期权交易收益并不一定是最高的。

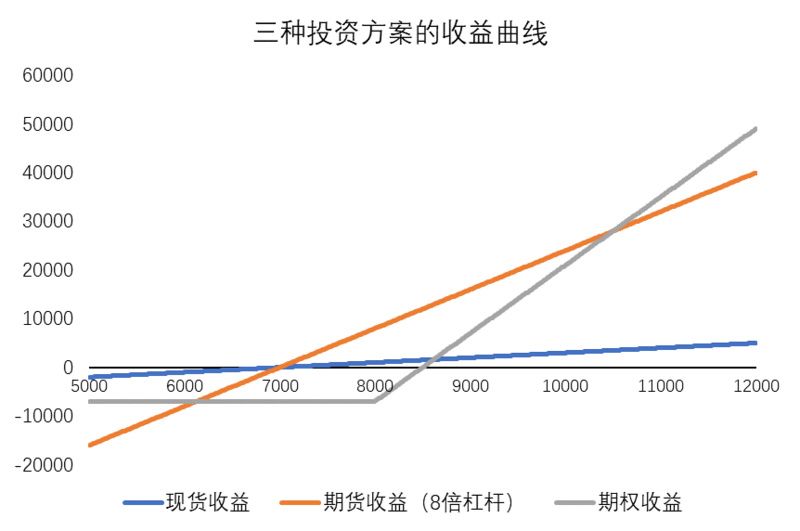

假设目前比特币市场价格为 7000 美元,投资者购买了现货、交割合约和期权三种产品。具体操作如下表所示:

(图片来自OKEx Research)

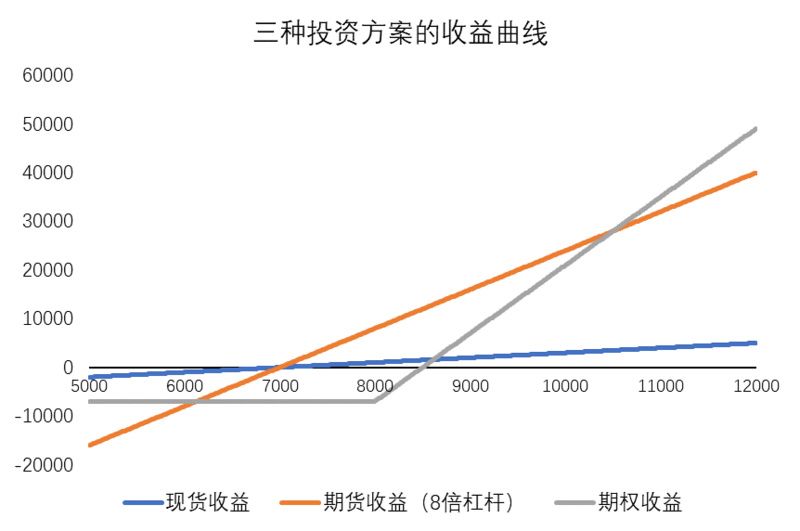

将三种投资方案收益做成图,如下所示:

(图片来自OKEx Research)

当“买入价格< 最新市场价格 < 期权执行价格”时,期货收益高于期权,而期权却出现期权费亏损;但如果比特币价格一直上涨,则期权收益要远远高于其他两种手段。

最后,目前的期权种类很少。比如 OKEx 以及 Deribit 只有比特币期权,种类较多的 JEX 有 5 种期权:BTC、ETH、EOS、LTC、BNB 期权。其他加密货币的期权,目前还处于空缺状态。

虽然数字货币期权市场仍处于早期阶段,但相信随着市场的完善以及投资者教育的普及,它还是有一定的发展前景的。

By 创羽

综上所述,选择期权时要综合考虑投入成本以及未来上涨的可能性。

综上所述,选择期权时要综合考虑投入成本以及未来上涨的可能性。 此时卖方可以按照 0.0005 BTC 的价格卖出期权,等价格最后回归正常水平 0.0002 BTC 时再买回来自己卖出的期权(相当于平仓)。一来一回,赚了 150%。

此时卖方可以按照 0.0005 BTC 的价格卖出期权,等价格最后回归正常水平 0.0002 BTC 时再买回来自己卖出的期权(相当于平仓)。一来一回,赚了 150%。